Senkung der langfristigen Zinssätze in Sicht

Der erwartete deutliche Rückgang der langfristigen Zinssätze bietet Investoren in verschiedenen Anlagekategorien neue Chancen.

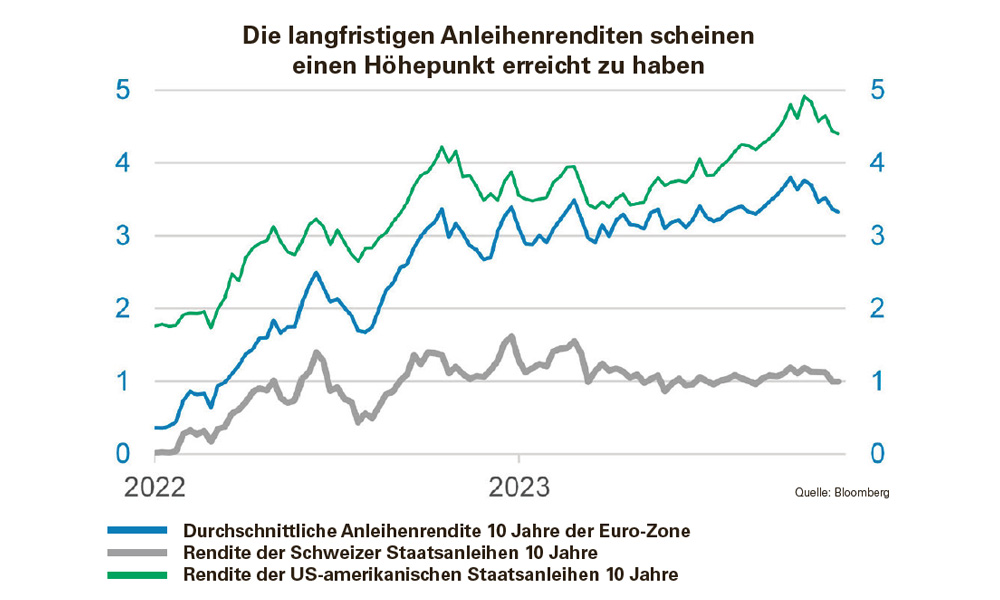

Das Jahr 2023 überrascht in mancherlei Hinsicht: Die Inflation befindet sich nicht mehr auf einem Allzeithoch, die Börsenmärkte haben wieder angezogen dank einer erstaunlich resilienten Weltwirtschaft, die Zinssätze liegen so hoch wie seit Jahrzehnten nicht mehr und die Anleihenrenditen brachen alle Rekorde. 2024 könnte nun aber eine Trendwende einläuten, mit einem deutlichen Rückgang der langfristigen Zinssätze, was den Anlegern in mehreren Anlagekategorien neue Perspektiven eröffnen wird.

Voraussichtlicher Rückgang der langfristigen Zinssätze

Seit Ende Juli haben sowohl die kurzfristigen als auch die langfristigen Zinssätze die Börsenmärkte sowie die Anleihen- und Immobilienmärkte massgeblich geprägt.

Die kurzfristigen Zinssätze werden in der Regel von den Zentralbanken festgelegt, dabei wird das Niveau von Inflation, Wachstum und Beschäftigung berücksichtigt.

Wie wir wissen, streben Zentralbanken jeweils danach, die Inflation mittelfristig bei einem Zielwert von etwa 2 % zu halten. Im Gegensatz zu den 1970er Jahren ist das Ziel der Zentralbanken heute explizit eine schwache Inflation, um mittelfristig die wirtschaftliche Stabilität zu gewährleisten.

BNP Paribas Wealth Management

Wie wirken sich die kurzfristigen Zinssätze auf Inflation und Wachstum aus?

Je höher die kurzfristigen Zinssätze sind, desto mehr muss man für geliehenes Geld bezahlen. Aber gleichzeitig werfen die auf Sparkonten ruhenden liquiden Mittel mehr ab. Es gibt folglich Gewinner (die Sparer) und Verlierer (die Kreditnehmer).

Was bedeutet dies? Die Finanzierungskosten von Darlehen steigen, insbesondere für die Konsumenten und natürlich für kleinere Unternehmen, die eher von Bankkrediten sowie von Darlehen mit einer kürzeren Tilgungsfrist abhängig sind. Die Finanzierungskosten dieser Darlehen sind zumeist an variable Zinssätze gebunden, die ihrerseits auf dem Referenzzinssatz einer Zentralbank beruhen.

Die langfristigen Zinssätze sind noch wichtiger

Heute reagiert die Weltwirtschaft noch stärker auf langfristige Zinssätze. Letztere werden nicht von den Zentralbanken festgelegt, sondern von den Anleihenmärkten.

Gemeint sind die festen Zinssätze (oder Renditen), die ein Anleger verlangt, wenn er eine Anleihe kauft, egal ob es sich um eine Staatsanleihe handelt, mit der er einer Regierung über eine Zeitspanne von normalerweise fünf bis zehn Jahren Geld leiht, oder aber um eine Industrieanleihe, mit der er einem Unternehmen für eine bestimmte Frist ein Darlehen gewährt.

Gegenwärtig reagiert die Weltwirtschaft viel stärker auf diese langfristigen Zinssätze, da sehr viel von ihnen abhängt: i) die Kosten der langfristigen Darlehen für die Regierungen; ii) der Zinsaufwand der grossen Unternehmen; und iii) vor allem in der Realwirtschaft, die Auswirkungen dieser langfristigen Zinssätze auf die Immobilienmärkte.

Die Anlagewerte und die Märkte, die am häufigsten mit dem Leverage-Effekt oder mit Darlehen arbeiten, spüren die Entwicklung der Zinssätze demnach am heftigsten. Die Immobilienwirtschaft hängt in hohem Ausmass von langfristigen Darlehen ab und reagiert daher sehr stark auf Schwankungen der langfristigen Zinssätze.

Rückgang der Renditen bei langfristigen Anleihen sehr wahrscheinlich

Wir gehen davon aus, dass die Anleihenrenditen ihren Höhepunkt erreicht haben: Diese langfristigen Zinssätze dürften im Laufe der nächsten sechs oder mehr Monate deutlich sinken.

Dies käme den Anlegern in Anleihen natürlich entgegen, denn wenn die Zinssätze sinken, steigen die Preise. Noch mehr freut es die Anleger in Aktien und Immobilien, da der Bewertungsdruck abnimmt und sich der Trend vielleicht sogar allmählich umkehren könnte.

Die Entwicklung der Anleihenrenditen fällt stärker ins Gewicht als der schwächere Verlauf der wirtschaftlichen Dynamik: Selbst wenn sich die US-amerikanische Wirtschaft gemäss unseren Prognosen im Verlauf der nächsten 6-9 Monate deutlich verlangsamen wird, dürfte die Ausrichtung der langfristigen Zinssätze weiterhin Haupttreiber der Finanzmärkte bleiben.

Im Oktober betrug die globale Inflation 2,9 % in der Eurozone und 3,2 % in den USA; sie wird in den kommenden Monaten wahrscheinlich weiter sinken, während wir uns nach ungemütlich hohen Inflationsraten wieder den Zielen der Zentralbanken annähern. Dadurch werden die langfristigen Anleihenrenditen wahrscheinlich zusätzlich nach unten gedrückt, da sich die Inflationsbefürchtungen abschwächen dürften, was dank flexiblerer Finanzierungskonditionen wohl auch die Aktien und andere Risikoanlagen stimulieren wird.

Wir sind weiterhin überzeugt, dass für renditehungrige Privatanleger jetzt die Zeit günstig ist, Anleihenportfolios zu erstellen, die sich aus Staatsanleihen und Industrieanleihen gleichermassen zusammensetzen, denn es winken attraktive Renditen. Zudem ist der Inflationsdruck kurzfristig abgeschwächt und mündet vielleicht sogar in eine Desinflation.

Letztlich wird es sicherlich noch etwas Zeit brauchen, bis sich sowohl die Kundschaft als auch die Finanzinstitute mit den neuen Richtlinien im Bereich Nachhaltigkeit vertraut gemacht haben. Die BNP Paribas ist aber davon überzeugt, dass diese Neuerungen für die Kundinnen und Kunden von grossem Mehrwert sind, um auf die gesellschaftlichen und ökologischen Herausforderungen zu reagieren und zugleich die Performance und die Wahrung der Vermögenswerte auch langfristig zu sichern. Dafür trägt die BNP Paribas als Finanzinstitut, das sich für eine nachhaltige und umweltfreundliche Wirtschaft einsetzt, die Verantwortung.